NISAの普及に伴って投資を始めてみたいと思われる方も多いと思います。

投資と言えば、「株式」を思い浮かべる方が多いかもしれません。

銘柄選びや売買のタイミング、経済情報の収集などが難しく、初心者にとってはハードルが高いですよね。

そんな初心者の方におすすめなのが投資信託です!

投資信託は初心者でも少ない知識で、手軽に始めることが可能です。

しかし投資信託にもリスクはあります。

銘柄選定や最低限の知識がないと、大きな損にも繋がりかねません。

この記事では、初心者が最低限抑えておくべき投資信託の基礎知識をまとめています。

ポイントさえ抑えて投資できれば、あとは放っておくだけで大丈夫です!

この記事はこんな方におすすめ

- これから投資を始める方

- 投資信託の基礎知識を知りたい

- 投資信託の銘柄の選び方が分からない

目次

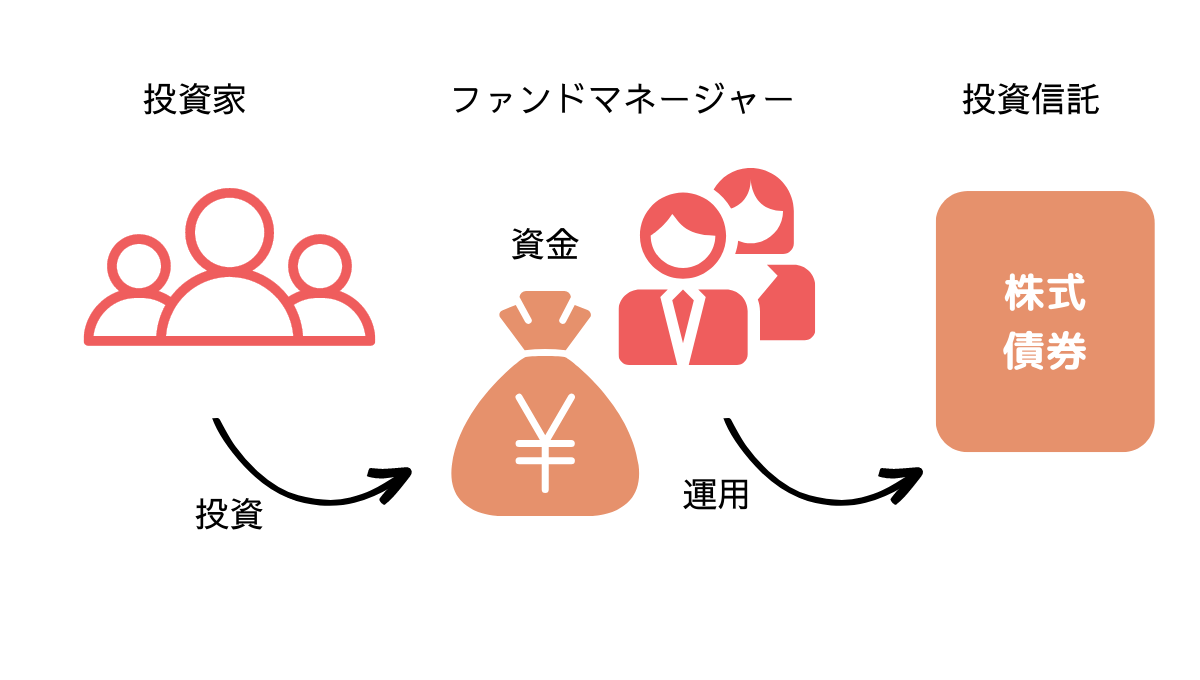

投資信託とは

投資信託とは、投資家から資金を集めて「お金の集合体」を作り、それをプロのファンドマネージャーが株式や債券などに投資・運用していく金融商品のことです。

ファンドマネージャーは、集めた資金をどこに投資するかを決めます。

投資先は1ヵ所ではなく、世界の国々・国内外の企業など、さまざまなものに投資されています。

投資信託は「たくさんの投資先をひとつのパッケージにまとめたもの」ということです。

投資信託の種類

投資信託には大きく2種類に分かれています。

- インデックスファンド

- アクティブファンド

インデックスファンドとは

インデックスファンドとは、市場の特定の値動きに連動させて運用するファンドのことです。

特定の値動きって何?

投資における市場には、さまざまな株価指数があります。

例えば、「日経平均株価」です。

日経平均株価とは、日本の上場企業225社の株価を指数化したものです。

他にも、アメリカの代表的な株価指数には、S&P500・NYダウ・ナスダック等があります。

連動させるってどういうこと?

例えば日経平均株価に連動させたい場合、日経平均と同じ225社の株式を購入すれば良いのです。

同じものを購入するだけなので、ファンドマネージャーの銘柄選定などの手間がかからないのが特徴です。

インデックスファンドのメリット・デメリットは?

ファンドマネージャーの分析などが必要ない分、コストを安く抑えることができます。

良くも悪くも、連動する指数の成績を上回ることも、大きく下回ることもありません。

アクティブファンドとは

アクティブファンドとは、ファンドマネージャーが将来有望な銘柄を選定して投資を行うファンドのことです。

ファンドマネージャーの腕次第では、インデックスファンドの成績を超えて大きなリターンを狙うことも可能です。

、

アクティブファンドの方が良いの?

アクティブファンドは大きなリターンも狙える半面、運用成績次第では大きくマイナスになる可能性もあります。

インデックスファンド以上に、銘柄選びが重要なポイントになります。

またファンドマネージャーの分析等が必要になる分、コストが高めです。

コスト以上のパフォーマンスが狙えるのであれば、アクティブファンドを選択する価値はあります。

投資信託が初心者に向いている理由

投資信託が初心者に向いている理由として、このようなことが挙げられます。

- 少額(100円)から購入できる

- ファンドを1つ選ぶだけで分散投資ができる

- 最低限の知識があれば投資できる

少額(100円)から購入できる

株式を購入する場合、基本的には100株が購入単元になります。

1株500円の株を購入しようとすると、500円×100株で50000円必要ということですね。

偉業によっては1株数百円~数万円と、1株の価格も様々です。

一方、投資信託は100円から購入することができます。

100円でも投資する価値はあるの?

投資の入り口として、100円からでも行動してみるといった点では大きな価値があります。

これからの日本社会において、資産運用の知識は必要不可欠です。

知識がないから…

投資に回すお金がないから…

といって踏み切れない方は、是非100円からでも投資信託を購入してみてください。

そこから投資の知識を深めていっても良いと思います。

ファンドを1つ選ぶだけで分散投資ができる

分散投資とは、資金を複数の銘柄・投資商品に分けて投資することです。

メリットとしては、リスクを分散できるということです。

投資の世界では「一つのかごに卵を盛るな」という言葉があります。

一つのかごに卵を盛ってしまうと、かごを落としてしまった時に卵は全て割れてしまいます。

卵はたくさんのかごに分けて盛っておけば、たとえ一つのかごを落としても他の卵は無事ですよね。

投資で言う「かご」と「卵」は

「かご」=株式の銘柄・市場(国)など

「卵」=資産

という意味になります。

自分の資金を、一つの企業に全力投資してしまうのはリスクが大きいということです。

投資信託は一つの銘柄を購入するだけで、分散投資を実践したのと同じ効果を得ることができます。

例えば日経平均株価に連動するインデックスファンドを購入した場合、日本の上場企業225社の株式を保有したことになります。

たとえ225社のうち1社が倒産した!ということになっても、資産を失うことはありません。

同じ分散投資を個人で行うのは大変ですよね。

知識も資金も必要になります。

投資信託は、分散投資によってリスクを抑えた投資商品であることが分かります。

最低限の知識があれば投資できる

株式投資の難しいところは、企業分析や売買タイミングを自分で判断しないといけないところです。

一方、投資信託の運用はプロがやってくれます!

難しい知識がなくても、銘柄を選んで購入すれば後は待つだけ…。

とても簡単です。

投資信託において、もっとも重要なのは「銘柄選び」ということになります。

投資信託の銘柄選びの3つのポイント

銘柄選びで必要なポイントは3つです。

- 運用コスト(信託報酬)が安いものを選ぶ

- 純資産総額の推移を確認すること

- 基準価額を確認すること

運用コスト(信託報酬)が安いものを選ぶ

投資信託の銘柄選定でまず大事なことは「運用コスト」です。

そもそも、投資信託にかかるコストには3つあります。

- 買う時にかかるコスト=購入時手数料

- 保有中にかかるコスト=信託報酬

- 売却時にかかるコスト=信託財産留保額

購入時手数料や信託報酬留保額は、投資信託によってはコストがかからないものもあります。

どの投資信託にも必ずかかるコストは「信託報酬」になります。

信託報酬は「目論見書」に記載されている年率の値が日割りされ、保有中は毎日コストとして差し引かれていきます。

投資信託のファンドによって、年率0.09%~2%を超えるものまで様々です。

信託報酬は運用成果にどう反映されるの?

信託報酬が大きくなると、その分投資家に還元される利益は減ってしまいます。

運用成果を上げるためには、できる限りコストが安いものにこだわる必要があります。

信託報酬のコストの違いは何?

コストの違いは大きく運用手法で分けることができます。

インデックスファンド → コスト安い

インデックスファンドは特定の指数に連動させるので、銘柄選定のプロセスはなく、ファンドマネージャーにかかるコストを安く抑えることができます。

アクティブファンド → コスト高い

アクティブファンドは、ファンドマネージャーが市場調査・分析・売買などを行って、インデックスファンドよりも大きい収益の獲得を目指しているため、その分コストは高くなります。

純資産総額の推移を確認すること

純資産総額とは、そのファンドが保有している資産の総額のことです。

純資産総額を確認するポイントは、「右肩上がりに増えていっているか」ということです。

純資産総額が増える要因として、以下のことが挙げられます。

- ファンドの運用成績が良い

- 契約数が増加している

純資産総額は、投資家からの人気度を表しています。

右肩下がりになっているファンドは、運用成績が悪く投資家が減っているとも判断できます。

純資産総額が減るとどうなる?

純資産総額が減っているファンドには、「繰上償還のリスク」があります。

繰上償還とは、運用の途中でファンドが終了してしまうことです。

投資家が保有している資産は、強制的に返金されます。

そもそも、投資信託は長期運用をしてこそメリットが大きいものなので、繰上償還のリスクが高いファンドは避けた方が良いです。

純資産総額が小さい新設ファンドはどう考える?

結論から言えば、買わない方が無難です。

新しくできたファンドは、証券会社が積極的に売り出していたりするので目に留まることも多くなります。

売り出しているということは、メリットをいっぱい謳っているいるので、飛びつきたくなる気持ちも分かります。4

しかし証券会社には、新しいファンドに資金を集めて手数料を稼ぎたいという意図があります。

純資産総額が少ない新設ファンドは、運用にかかる経費の負担率が大きくなるため、コストも高いです。

過去の運用成績も確認できないうちは、投資家にとってはデメリットが大きいです。

基準価額を確認すること

基準価額とは、投資信託の1万口あたりの値段になります。

基準価額は、そのファンドが保有している株式・債券等の価格変動や、運用にかかる経費によって日々変動しています。

投資信託で収益を得るためには、基準価額がなるべく低い時に買い、高い時に売却する必要があります。

長期的に下がり続けているファンドに注意

基準価額が低い時に購入するといっても、長期的に下がり続けているファンドは避けるようにしましょう。

下がり続けているということは、ファンドの運用が上手くいっていないといことです。

基準価額が低い時を狙うには?

景気や金融政策などの外部的な要因で基準価額が下がっているときは「買い時」と判断できます。

基準価額は、そのファンド自体の運用成績だけではなく、景気や金融政策などの外部的要因にも左右されます。

外部的な要因で一時的に基準価額が下がっているのであれば、その後は回復していく可能性が高いですよね。

投資の世界では、景気や金融政策が、株価や基準価額に敏感に反映されます。

投資信託の購入をきっかけとして、日本や世界の経済の動向に注目してみてください。

投資信託を始めて金融リテラシーを高めよう

投資信託は、投資の入り口として最適です。

たとえそれが100円でも、世界の経済状況によって増えたり減ったりしていきます。

経済ニュースに注目したり、株式について学んでみたり…

その知識が積み重なることが、将来の大きな資産形成に繋がります。

「投資」ってよく分からないな

ギャンブルみたいで怖いな…

と思っている方は、是非100円からでも投資信託を始めてみてください。

投資の勉強は、まずは1冊本を購入してみることをおすすめします。

基本が理解できると、投資の世界や経済ニュースなどへ興味が広がります。

今さら聞けない投資の超基本 株・投資信託・1DeCo・NISAがわかる [ 泉美智子 ]