こんにちは!Shimaです。

お金に関して無知&ズボラだった生活を改めて、こども達や将来のために家計改善を始めました。

低収入ですが、在宅ワークで得たお金でコツコツと資産形成しています。

こんなママに向けて情報を発信しています。

- 子育てしながら少しでも収入を得たい

- 家計のために資産形成していきたい

- 投資に興味あるけど難しそう

Shima-life blogを通して少しでも参考になれば、そして一歩踏み出すきっかけになれば嬉しいです。

配当金ってご存じですか?

株式を保有することで、投資先の企業から利益の一部を株主に還元してもらうことができます。

せっかくお金を投資に回して長期運用するなら配当金の収入を得たい!という考えもあるかと思います。

実は投資信託でも配当金のような収益を定期的に受取ることができるファンドがあるんです。

投資信託で運用しつつ、その間に現金としても受取れるって魅力的ですよね。

しかし、安易に選んでしまうと落とし穴があります。

大切なお金、損をしないファンド選びの参考にしてみてください。

目次

目次

- 配当金のしくみ

- 運用中の利益を投資家に還元する「分配金」とは

- 分配金「受取型」投資信託の3つの罠

- 「再投資型」投資信託との違い

配当金のしくみ

株式を購入するということは、その企業のオーナーになるということです。

私たち投資家は、保有株式の持ち分に応じて「企業の利益」を還元してもらう権利があります。

日本の場合「企業の利益」の20%~30%が配当金に回っています。

では残りの70%はどこにいくのかというと、内部留保として設備投資などに回されます。

設備投資に回されるということは、さらに企業の発展に繋がり、それが再び利益として還元されることになります。

運用中の利益を投資家に還元する「分配金」とは

では、投資信託で配当金を受取るにはどうしたら良いのでしょうか。

投資信託には、運用から得た売却益や配当金、利子などを「分配金」として投資家に還元する仕組みがあります。

しかし、この分配金は投資信託であればどれでも受け取れる訳ではないんです。

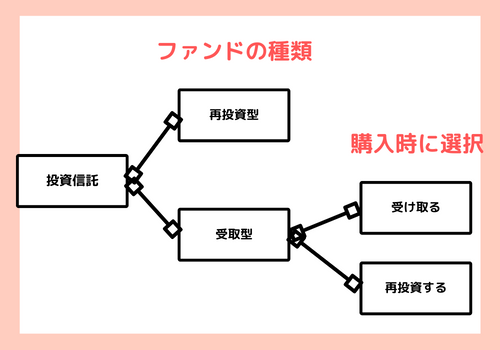

投資信託のファンドによって、分配金を受取れる「受取型」か再投資に回す「再投資型」に分かれます。

投資信託で配当金などの収入を得たいのであれば、分配金を受取ることのできる「受取型」のファンドを選ぶ必要があります。

さらに「受取型」のファンドを選択して購入する際に、「受け取る」「再投資する」を決めないといけません。

ややこしいですよね。

分配金「受取型」投資信託の3つの罠

投資信託は基本的には長期運用を目的にしているかと思います。

長期で資金を運用するのであれば、その間に「分配金」が現金として受取れるのはうれしいですよね!

実際、分配金「受取型」のファンドもたくさんあります。

しかし、利回りランキングなどで上位に入っているファンドであっても、安易に購入してしまうと損をすることがあります。

分配金「受取型」のファンドには、落とし穴があることをしっかり理解した上で選択することが重要です。

分配金「受取型」の3つの罠

- 利回りと分配金の罠

- 基準価額の罠

- 特別分配金の罠

1. 利回りと分配金の罠

「分配金」を受取りたいと思われる方が気になるのは、まず利回りですよね!

高利回りのファンドは、「分配金 利回り ランキング」などで検索すると簡単に一覧が確認できると思います。

ここで注意したいのが、分配金額は運用成績に応じて変動しているということです。

運用成績が落ち込めば、分配金が支払われないこともあるんです。

利回りが良いと思ってその投資信託を購入しても、実際に受け取るときには利回りが下がってしまった…ってこともあります。

ここを理解した上で購入することが大切です。

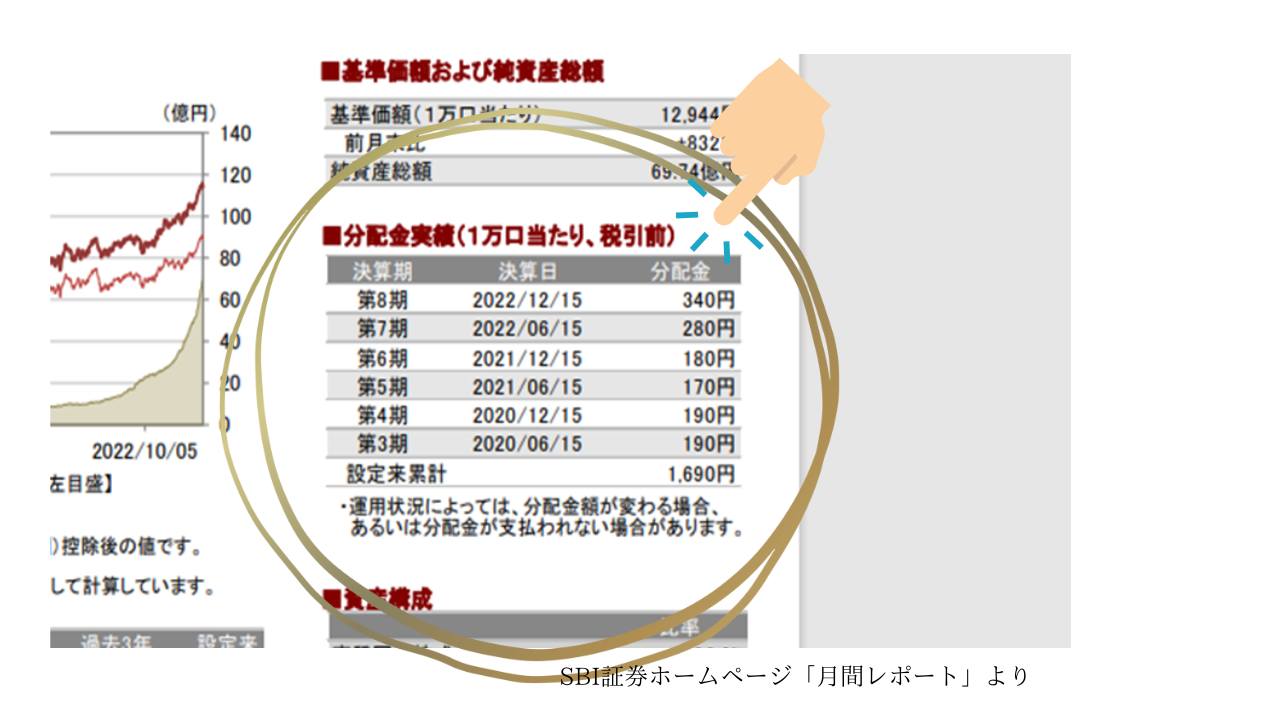

過去の分配金の推移は、証券会社のホームページやそのファンドの「月間レポート」で確認できます。

ランキング時点でたまたま利回りが高くなっているだけ…という可能性もあるので必ずチェックしてみましょう。

また分配金は1口あたりではなく1万口あたりの金額ということもポイントです。

1口あたりと思っていると、実際受け取ったときのギャップに驚くと思います。

2. 基準価額

「基準価額」は株式でいう「株価」になります。

株価は1株の価格が表示されていますが、投資信託の場合の基準価額は1万口となっています。

投資信託を購入する場合、株式に比べて基準価額を意識することは少ないかもしれません。

しかし、購入する上で「基準価額」の推移を確認することはとても大切です。

「基準価額」が右肩下がり…ということは、買った時より売却時の方が安いということ。

つまりそれは売却益で損をしているということですよね。

分配金を受取ることも大切ですが、売却時にマイナスになってしまうのは元も子もありません。

もちろん、どのファンドもリスクがあるので、売却時にマイナスとなることはあります。

ただ、明らかに右肩下がりになっているという事は、この先も

まずはそのファンドの運用がしっかりしたものなのか、見極めるポイントとしてチェックしてみてください。

3. 特別分配金

通常、分配金は運用する中で生まれた利益分を投資家に還元するものです。

これを「普通分配金」と呼びます。

しかし、時には成績が悪くても分配金が出ることもあります。

この場合どこからこのお金は出ているのでしょうか。

それは、自分たちが投資したお金から分配されているんです。

払った分が戻ってきているだけ…。

これを「特別分配金」と呼びます。

これでは、何のために投資信託にお金を預けているのか分からないですよね。

毎回きちんと分配金がでているから!と思って購入すると、実際はこういった落とし穴も存在します。

運用が上手くいっているかの判断ポイントは、純資産総額の推移になります。

元本をどんどん取り崩しているのですから、ファンドのお金(=純資産総額)は減っていきますよね。

基準価額の推移と合わせて純資産総額の推移も確認してみてください。

「再投資型」投資信託との違い

分配金を投資家に還元せずその運用益をさらに投資に回す「再投資型」との違いは何でしょうか。

一番大きな違いは、単利と複利にあります。

「受取型」は単利、「再投資型」は複利で投資資金を増やしていきます。

例えば100万円を投資し、年利10%の利益が出ているとします。

単利の場合(分配金受取型)

1年目 100万円 利益10万円

2年目 100万円 利益10万円

3年目 100万円 利益10万円

4年目 100万円 利益10万円

複利の場合(分配金再投資型)

1年目 100万円 利益10万円

2年目 110万円 利益11万円

3年目 121万円 利益12.1万円

4年目 133.1万円 利益13.3万円

利益を受取る場合、100万円はいつまでたっても100万円です。

一方、利益を再投資に回すと、増えた資金に10%の利率がかかっていくので、雪だるま式に増えているのが分かります。

選ぶポイントは目的によって変わります。

◎長期で資金を大きく増やしたいなら「再投資型」

◎定期的に現金を受け取りたいなら「受取型」

「受取型」が向いている人

- 定期的に現金を受け取りたい

- 積立投資を目的としていない

- 長期的な資産形成よりも分配金を重視する

「再投資型」が向いている人

- 10年後・20年後の資産形成を目的としている

- 余裕資金を投資信託に回している(流動資金は貯蓄で確保できている)

- 積立投資をしていきたい

自分がどんな目的で資産形成をするのか、それによって「受取型」と「再投資型」を選択できるといいですね。

そして、自分にあった良いファンド探しの参考になると嬉しいです。

最後まで読んでいただきありがとうございました。